Recap delle puntate precedenti: Embracer Group, holding svedese tra le principali realtà europee legate allo sviluppo e al publishing di videogiochi (ho dedicato 3 speciali alla sua storia, studi di sviluppo e business collaterali), è stata interessata per tutto il 2023 e i primi mesi del 2024 da una sofferta fase di ristrutturazione aziendale a seguito di un mancato accordo di finanziamento che l’ha costretta a ripianificare le scelte strategiche, accorpando alcune divisioni e dismettendo interi studi, al caro prezzo di corposi licenziamenti di personale.

Vittime eccellenti di questa mannaia sono stati, per il momento, Campfire Cabal, Free Radical Design, Lost Boys Interactive, Volition e la divisione publishing di Gearbox, totalmente dismessi, nonché Rainbow Studios, Beamdog, Zen Studios, DIGIC, New World Interactive, Fishlabs, Black Forest Games, Nimble Giant, Eidos-Montréal, 3D Realms e Slipgate Ironworks, colpiti da riduzioni di personale, e progetti finiti in un limbo quali il remake di Knights of the Old Republic, inizialmente affidato ad Aspyr Media ma del quale non si sa più nulla e su cui incombe il silenzio radio.

Infine ci sono rumour insistenti che vorrebbero Embracer in trattativa per cedere in blocco Gearbox a Take-Two, sebbene nessuna informazione ufficiale sia trapelata, nonché forti sospetti di un imminente chiusura dello studio tedesco Piranha Bytes, che però ancora non si è dato per vinto come ha scritto in comunicato pubblicato sul suo sito ufficiale.

A fine agosto 2023 Embracer ha comunicato i risultati del Q1 2023, da cui non emergevano ancora tendenze significative impresse da questo nuovo corso, appena inaugurato. Numeri più chiari sono emersi nel report relativo al Q2 2023, svelati in una presentazione lo scorso dicembre, nel corso della quale il CEO Lars Wingefors ha comunicato chiaramente il numero di lavoratori licenziati: oltre 900. In quell’occasione fu anche ribadito che la ristrutturazione sarebbe proseguita nell’anno in corso, con ulteriori licenziamenti e cancellazioni.

Ora Embracer Group ha diffuso i risultati finanziari relativi al Q3 2023, dal quale emerge come la cura da cavallo stia funzionando, sebbene il prezzo in termini di risorse umane sia davvero altissimo.

Come prima, più di prima, ti ristrutturerò

I numeri sciorinati da Lars Wingefors conforteranno gli investitori, anche se sono stati raggiunti pagando un alto prezzo in termini di posti di lavoro.

Il terzo trimestre del 2023 ha segnato numeri positivi per la holding svedese, che mette a segno una crescita del 4% del fatturato netto su base annua (12 miliardi di SEK, circa 1 miliardo e 64 milioni di euro) e del 7% Y-o-Y per quanto riguarda l’EBIT (i ricavi al netto di tasse e interessi), che supera i 2 miliardi di SEK (circa 177 milioni di euro). A questo giro però i videogiochi contano relativamente: come spiega lo stesso Wingefors, il risultato positivo è dovuto principalmente all’ottima performance di Asmodee (che rappresenta la divisione boardgame della holding), di Middle-earth Enterprises (che gestisce la licenza non-letteraria del Signore Degli Anelli) e del segmento mobile.

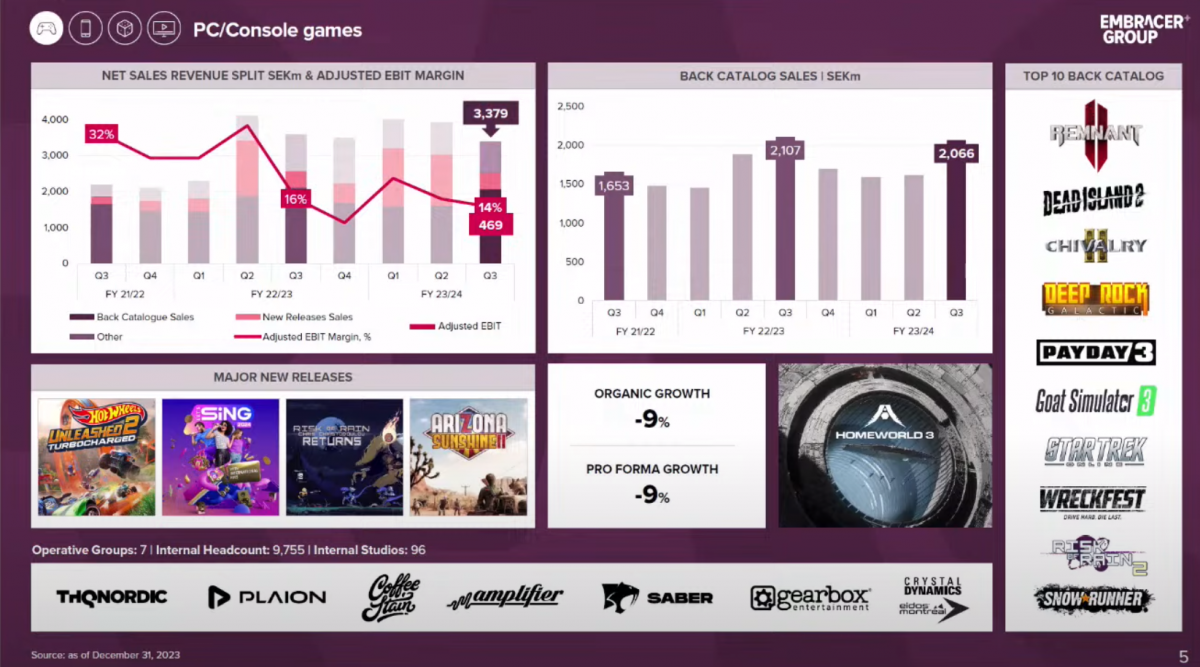

Del resto negli ultimi 3 mesi del 2023 Embracer non ha avuto pubblicazioni videoludiche di rilievo ed il segmento PC/console ha campato principalmente sull’uscita di Risk of Rain Returns, Arizona Sunshine II e Hot Wheels Unleashed 2: Turbocharged, oltre che sugli introiti derivanti da titoli di catalogo: solo il trimestre precedente erano usciti infatti molti giochi, tra cui Payday 3, Jagged Alliance 3, RIDE 5 e Trine 5: A Clockwork Conspiracy.

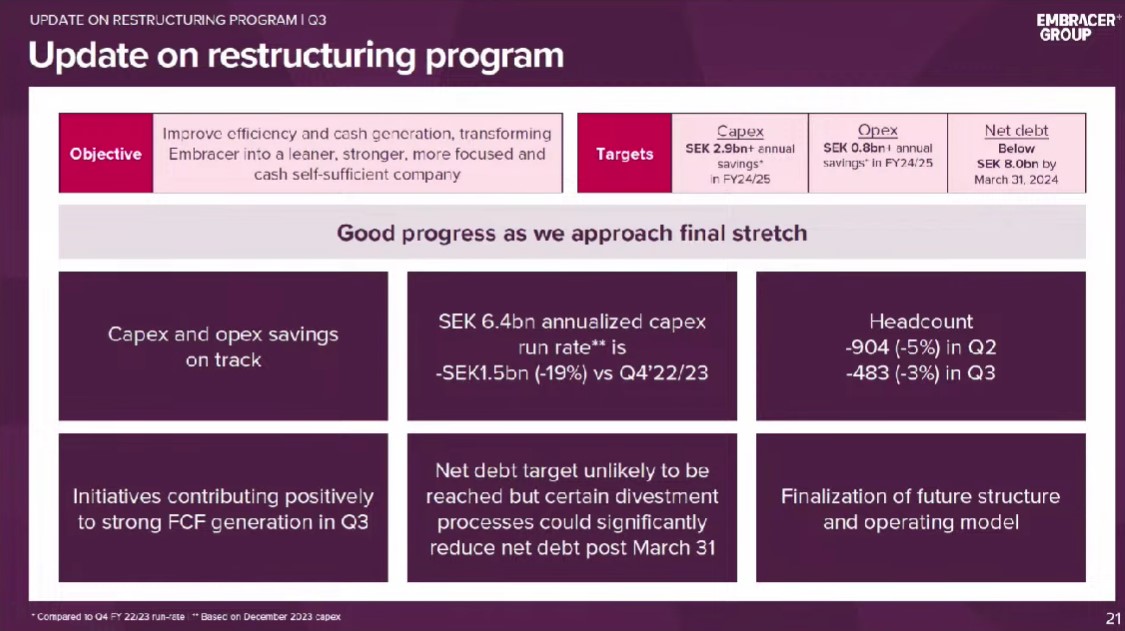

Nonostante le performance positive, l’operazione di ristrutturazione non è ancora finita: tra gli obiettivi iniziali del programma vi era la riduzione del debito netto della compagnia sotto gli 8 miliardi di SEK entro marzo 2024 (in verità ci si era mantenuti un po’ più larghi parlando di 10 miliardi), ma Wingefors ha ammesso che tale traguardo non potrà essere raggiunto nel tempo prefissato; ci si arriverà più avanti – non è stato detto quando – tramite ulteriori dismissioni.

I tagli e le razionalizzazioni di spesa continueranno almeno fino a metà 2024, con conseguenti licenziamenti e forse anche chiusure di studi. Wingefors spiega che la campagna di acquisizioni forsennate che l’azienda ha intrapreso negli anni precedenti ha creato uno squilibrio tra il numero di progetti videoludici in cantiere e le spese in conto capitale: 6,5 miliardi di SEK sono stati investiti nello sviluppo di videogiochi PC/console nell’ultimo biennio, con un ritorno economico quantificato in circa 3,2 miliardi.

Dunque è stato necessario correggere brutalmente la rotta, orientandosi verso una diminuzione del numero dei progetti in cantiere e la concentrazione di risorse su quelli giudicati più profittevoli. Insomma in perfetta sintonia con le tendenze del mercato attuale, nei prossimi anni Embracer eviterà di finanziare progetti poco sicuri dal punto di vista del ritorno d’investimento, concentrandosi sulle IP più conosciute e gli studi più consolidati.

Detto questo, Embracer Group ha pianificato un calendario di uscite videoludiche per i prossimi due anni che descrive come fitti di pubblicazioni, speriamo che stavolta siano in grado di ripagarsi…

Diamo i numeri

Come anticipato prima, il terzo trimestre dell’anno fiscale in corso è stato deludente per quanto riguarda il segmento PC/Console di Embracer Group.

Le nuove uscite non sono state in grado di entusiasmare la platea di videogiocatori, a causa dello scarso richiamo della IP coinvolte, che non hanno potuto reggere il confronto con una concorrenza davvero agguerrita. Del resto da ottobre a dicembre 2023 sono usciti giochi dal fortissimo richiamo come Assassin’s Creed Mirage, Lords of the Fallen, Sonic Superstars, Marvel’s Spider-Man 2, Alan Wake II, Like a Dragon Gaiden: The Man Who Erased His Name, Call of Duty: Modern Warfare III, Persona 5 Tactica, Avatar: Frontiers of Pandora, per finire con l’uscita di Baldur’s Gate 3 su Xbox Series X.

Contro un esercito così agguerrito le new entries di Embracer potevano fare ben poco, e titoli come Hot Wheels 2 e Last Train Home hanno avuto un lancio inferiore alle aspettative, nonostante i buoni riscontri da parte della critica. solo il catalogo ha impedito risultati peggiori, grazie agli evergreen Remnant II, Dead Island 2, Deep Rock Galactic e gli altri che vedete nell’immagine sovrastante. In ogni caso anche questo ambito ha segnato una leggera contrazione rispetto al trimestre precedente. Insomma è chiaro che il segmento PC/Console di Embracer abbia pagato lo scotto dell’assenza di titoli di grosso richiamo in questo Q3 2023. In quest’occasione, Wingefors ha comunque ricordato che l’anno precedente è stato siglato un accordo di pubblicazione con Amazon in merito ad un futuro titolo di Tomb Raider, cosa che aveva garantito un’iniezione di utile nelle casse della holding che per forza di cose non si è replicato in questo trimestre.

Tra parentesi, l’accordo riguarda un nuovo gioco di Tomb Raider attualmente in sviluppo, che ancora non è stato presentato ufficialmente.

Se è vero che il ROI dei titoli rilasciati fino al 31 dicembre 2023 è positivo (2,2), è anche vero che diversi titoli sono sotto all’1, ovvero non si sono nemmeno ripagati i costi di sviluppo; fra di essi Wingefors ha citato Wild Card Football, Last Train Home, Arizona Sunshine II e Let’s Sing 2024. Ciò non significa, ovviamente, che rimarranno sempre progetti in perdita, ma che per il momento non hanno ancora recuperato i costi e che, qualora vi riuscissero, ci impiegheranno più tempo di quanto sperato. Stante la situazione, Wingefors ribadisce che d’ora in poi la holding si concentrerà maggiormente sullo sviluppo di titoli con le migliori prospettive di ricavi possibile, lasciando perdere i progetti meno sicuri.

Per il momento, la primavera che andrà a chiudere l’anno fiscale sarà interessata da un discreto numero di uscite. Proprio questa settimana è stato rilasciato Tomb Raider I-III Remastered Starring Lara Croft, collezione rimasterizzata della trilogia originale ad opera di Crystal Dynamics e pubblicata da Aspyr, nonché l’early access di Deep Rock Galactic: Survivor. Ovviamente le loro performance finanziarie potranno essere misurate solo fra qualche mese. A parte questo, il ventaglio di proposte videoludiche è abbastanza variegato e sicuramente più ricco di quello preso ora in esame:

- Lightyear Frontier (19 febbraio), il colony sim sviluppato da FRAME BREAK e pubblicato da Amplifier.

- Expeditions: A MudRunner Game (5 marzo), il racing-adventure sviluppato da Saber e pubblicato da Focus.

- Outcast – A New Beginning (15 marzo), il TPS open-world sviluppato da Appeal e pubblicato da THQ Nordic.

- Alone in the Dark (20 marzo), il remake del classico survival horror sviluppato da Pieces Interactive e pubblicato da THQ Nordic.

- SOUTH PARK: SNOW DAY! (26 marzo), l’action-adventure MMO sviluppato da Question e pubblicato da THQ Nordic.

- Homeworld 3 (13 maggio), l’RTS fantascientifico sviluppato da Blackbird Interactive e pubblicato da Gearbox.

Il lato positivo

Questo percorso di ottimizzazione delle proprie IP si vede in prima battuta nel segmento mobile, che ha totalizzato circa 1,6 miliardi di SEK di ricavi, pur diminuendo la propria base di utenti attivi giornalieri e mensili. Questo perché, come spiega Wingefors, gli sforzi di DECA e Crazylabs si sono concentrati nello sviluppo di titoli rivolti a nicchie di pubblico più piccole ma con maggior disponibilità a pagare, il che ha portato a monetizzazioni maggiori. Nuovi titoli come il survival RPG Alien Invasion e evergreen casual e hypercasual quali Sudoku, Art Puzzle e Phone Case DIY sono stati i maggior driver di profitto della divisione.

Il segmento tabletop continua a regalare soddisfazioni, confermando il trend positivo del trimestre precedente. Asmodee infatti prosegue con la sua politica di rilascio continuo di nuovi giochi e/o espansioni di titoli già sul mercato, oltre che una serie di variazioni e spinoff delle sue IP principali quali Ticket To Ride, o giochi su licenza di prossima uscita come il trading card Star Wars Unlimited. Con una crescita su mercato europeo che supera quella su territorio americano, la divisione tabletop ha realizzato un fatturato netto di 4,4 miliardi di SEK, confermandosi uno dei business più profittevoli della holding.

La compagnia inoltre è in procinto di avviare la sua prima partnership con LEGO, che si concretizzerà con il lancio di Monkey Palace, uno strategico da 2 a 4 giocatori che “sarà presentato ufficialmente ai rivenditori e ai partner del settore alla Fiera del Giocattolo di Norimberga e sarà disponibile per l’acquisto a partire dal 3 ottobre a Essen Spiel, la più grande convention di giochi da tavolo al mondo” (fonte).

Grandi soddisfazioni arrivano anche dal settore Intrattenimento & Servizi, che racchiude una varietà di aziende che operano in settori diversi, per la maggior parte raccolte sotto la divisione-ombrello denominata Freemode. La parte del leone la fa ancora una volta Middle-Earth Enterprises, che ha generato ricavi superiori alle aspettative grazie allo sfruttamento delle licenze non letterarie dell’opera tolkieniana, come l’espansione a tema nel gioco Magic: The Gathering e la pubblicazione del survival-crafter The Lord of the Rings: Return to Moria.

A tal proposito, è fissata per il 13 dicembre l’uscita in sala del film animato The Lord of the Rings: The War of the Rohirrim. Continuano con profitto anche le attività della casa editrice Dark Horse, nonché le release fisiche di Limited Run.

In definitiva, sebbene questo trimestre sia stato trainato da settori collaterali al gaming PC/console, le previsioni di mercato per l’anno fiscale venturo e per il lungo termine sono positive, con un trend indicato dalla società di analisi dati di Newzoo che prospetta un generale miglioramento per il FY 2024 rispetto al 2023 (+3% segmento PC; +4% segmento console; +2% segmento mobile; +0,4% segmento tabletop), con il superamento dei 200 miliardi di dollari di fatturato globale dell’industria videoludica entro il 2026. Come spiega il CFO Johan Ekström, la previsione complessiva rispetto al fatturato netto di Embracer per l’anno fiscale in corso è di circa 7-9 miliardi di SEK.

Impalcature

Prende poi la parola Phil Rogers, CSO ad interim e supervisore della ristrutturazione della holding, per fare il punto sullo stato dei lavori. A noi profani colpiscono in particolar modo il numero dei dipendenti licenziati: ai 904 tagli del 2023 si sono aggiunti i 483 di questi primi mesi del 2024, per un totale di 1387 esuberi, numero ancora provvisorio, come abbiamo purtroppo capito. La ristrutturazione sta entrando nella sua fase finale, ed ormai i tagli con l’accetta dovrebbero essere finiti, ma le operazioni di micromanaging continueranno e ciò comporterà sicuramente ulteriori licenziamenti nei prossimi mesi.

Mentre il taglio del debito netto, come detto sopra, rimane un obiettivo ancora di là da centrare, Rogers afferma con soddisfazione che gli obiettivi riguardanti i risparmi nelle spese in conto capitale e spese operative stanno venendo rispettati. Il CSO sottolinea la messa a punto di un nuovo processo di approvazione dei progetti da sviluppare presso gli studi, volto a garantire la luce verde solo ai progetti più strutturati e dal potenziale più evidente. Tra le righe, si intravede un cambio della filosofia aziendale di cui Embracer aveva fatto un vanto, ovvero lasciare massima libertà a creativi e studi di sviluppo, dimostrandosi invece sempre più intenzionata a dettar legge sui progetti da portare avanti e su quelli da eliminare.

Secondo le parole conclusive di Lars Wingefors, comunque, non c’è altro da fare, specie se si vuole adottare una visione di lungo periodo:

Ci stiamo tutti adattando ad una nuova realtà. Il modello di business di Embracer è stato modificato e rinnovato per adattarsi ad una nuova realtà, ma la nostra visione a lungo termine è rimasta inalterata. I periodi difficili sono anche quelli più forieri di apprendimento, e ci permettono di affrontare il futuro con più forza. Sono convinto che le decisioni che prendiamo oggi stabiliscano il punto di partenza per la prossima decade. Per me è importante che manteniamo in essere gli aspetti che consideriamo fondamentali per il futuro di Embracer. Le decisioni vengono sempre prese con questo obiettivo in mente. (…) Sono consapevole e condivido la frustrazione che molti dei nostri dipendenti ed azionisti hanno provato nell’anno appena trascorso. (…) Stiamo lavorando duro e sarete ricompensati. Dietro le quinte stiamo compiendo progressi graduali e solidi. (…) Rimango saldo nella mia intenzione di agire sempre in nome di ciò che ritengo giusto e sbagliato in ogni situazione. Grazie a tutti. – Lars Wingefors, EMBRACER GROUP INTERIM REPORT Q3 FY 2023/24 (October-December 2023) – 15 febbraio 2024

Tra le righe del Q&A in coda alla conferenza, Wingefors ha ammesso che le strategie messe in campo negli anni precedenti per ottenere una crescita aggressiva a colpi di M&A ha funzionato solo per un periodo, e che il board della società non è stato abbastanza veloce ad implementare il cambiamento di metodologia al mutare delle condizioni globali del mercato; ciononostante, la scelta di cambiare modello viene rivendicata non solo come giusta, ma anche necessaria per garantire la sostenibilità dell’intero business:

Ovviamente quando ti espandi tanto e ti assumi dei rischi di impresa, creando nuovi studi e dando vita a nuove IP, oltre che acquisendo sviluppatori nei quali decidi di investire, questi non hanno un track record su cui ti puoi basare. Cambiando il modello, devi andare a tagliare quegli studi e progetti che hanno le minori possibilità di successo in prospettiva futura, ed è ciò che stiamo facendo adesso: mantenere in essere le IP e gli studi più iconici. – Ibidem.

Sicuramente da questo punto di vista Embracer è in buona (o cattiva) compagnia, dato che tutte le major videoludiche stanno adottando modelli simili, come purtroppo i numeri impietosi sui licenziamenti di settore non mancano di confermarci settimana dopo settimana.

Non resta che augurarsi che ne valga la pena.